ж–°иғҪжәҗжұҪиҪҰиЎҢдёҡи°Ғиөҡй’ұдәҶпјҹ

2019-05-05

еңЁеҗғз“ңзҫӨдј—зңјйҮҢпјҢж–°иғҪжәҗжұҪиҪҰиЎҢдёҡеҒҡзҡ„жҳҜзЁіиөҡдёҚиө”зҡ„д№°еҚ–вҖ”вҖ”дёҠжңүеҠЁиҫ„дёҠзҷҫдәҝе…ғзҡ„ж”ҝеәңиЎҘиҙҙпјҢдёӢжңүеҸҢйҷҗеҹҺеёӮеӨ§йҮҸеҲҡйңҖпјҢз”ҹж„ҸдёҚиғҪдёҚеҘҪпјӣд»ҺдёҡдәәеЈ«еҚҙеёёиҜүиӢҰпјҢж–°иғҪжәҗжұҪиҪҰжҠ•е…ҘеӨ§пјҢе‘Ёжңҹй•ҝпјҢеӣһжҠҘйҡҫпјҢй’ұи¶ҠжқҘи¶ҠйҡҫжҢЈдәҶгҖӮ

йӮЈд№ҲпјҢе“Әз§Қи§ӮзӮ№жӣҙжҺҘиҝ‘дәӢе®һпјҹзәөи§Ӯж–°иғҪжәҗжұҪиҪҰдә§дёҡй“ҫпјҢеҲ°еә•и°Ғиөҡй’ұдәҶпјҹ

дёәеӣһзӯ”иҝҷдёӘй—®йўҳпјҢгҖҠз”өеҠЁжұҪиҪҰи§ӮеҜҹ家гҖӢз ”иҜ»дәҶж–°иғҪжәҗжұҪиҪҰдә§дёҡй“ҫеҶ…пјҢ16家йҫҷеӨҙдјҒдёҡзҡ„2018е№ҙиҙўжҠҘпјҲеҢ…жӢ¬дёҡз»©еҝ«жҠҘпјүпјҢжҺўеҜ»иҝҷдәӣдјҒдёҡзҡ„ж–°иғҪжәҗжұҪиҪҰзӣёе…ідёҡеҠЎеҪ“е№ҙжҳҜеҗҰзӣҲеҲ©гҖӮ

з”ұдәҺж–°иғҪжәҗжұҪиҪҰиҝҗиҗҘдјҒдёҡеӨҡдёәйқһдёҠеёӮе…¬еҸёпјҢжҲ‘们иҝҳеҸ‘иө·вҖң2018е№ҙпјҢж–°иғҪжәҗжұҪиҪҰиЎҢдёҡиөҡй’ұдәҶеҗ—вҖқзҡ„и°ғжҹҘй—®еҚ·пјҢеҗ‘д»ҺдёҡдәәеЈ«еҫҒиҜўжүҖеңЁдјҒдёҡзҠ¶еҶөпјҢиЎҘ充收йӣҶдәҶеҢ…жӢ¬иҝҗиҗҘдјҒдёҡеңЁеҶ…зҡ„йқһдёҠеёӮе…¬еҸё2018е№ҙзҡ„зӣҲеҲ©пјҲжҲ–дәҸжҚҹпјүжғ…еҶөгҖӮ

жң¬ж¬Ўи°ғжҹҘе…ұ收еӣһжңүж•Ҳй—®еҚ·106д»ҪгҖӮ

йңҖиҰҒжҸҗзӨәдёҖзӮ№пјҢжҲӘиҮі2019е№ҙ4жңҲ30ж—ҘдёҠеҚҲпјҢжҲ‘们йҖүдёәд»ЈиЎЁзҡ„дёӯжҒ’з”өж°”е°ҡжңӘеҸ‘еёғе®Ңж•ҙе№ҙжҠҘпјҢеҸӘе…¬ејҖдәҶдёҡз»©еҝ«жҠҘгҖӮдјҒдёҡеҗҺжңҹиҝҳжңүеҸҜиғҪдҝ®жӯЈе№ҙжҠҘж•°жҚ®пјҢз»ҲзӣҲеҲ©пјҲжҲ–дәҸжҚҹпјүж•°йўқжҲ–е’Ңеҝ«жҠҘеӯҳеңЁе·®ејӮгҖӮ

1

еҹәжң¬з»“и®әпјҡдёӯдёҠжёёеӨҡзӣҲеҲ©

е°ұжң¬ж–Үж¶үеҸҠзҡ„16дёӘдјҒдёҡе’Ңи°ғжҹҘй—®еҚ·зңӢпјҢж–°иғҪжәҗжұҪиҪҰзӣёе…ідјҒдёҡдёӯпјҢиөҡй’ұзҡ„з»қеӨ§еӨҡж•°йӣҶдёӯеңЁж•ҙиҪҰиҙӯзҪ®пјҢд»ҘеҸҠд№ӢеүҚзҡ„зҺҜиҠӮпјҢиҖҢиҝҷдәӣзҺҜиҠӮд№ҹжҳҜж”ҝеәңиЎҘиҙҙжғ еҸҠзҡ„дё»иҰҒйўҶеҹҹгҖӮ

2018е№ҙ16家дјҒдёҡеҸҠй—®еҚ·и°ғжҹҘдјҒдёҡзӣҲдәҸжғ…еҶө

иө„ж–ҷжқҘжәҗпјҡеҗ„е…¬еҸёе№ҙжҠҘпјҲеҢ…жӢ¬еҝ«жҠҘпјүгҖҒеҲёе•Ҷз ”жҠҘгҖҒгҖҠз”өеҠЁжұҪиҪҰи§ӮеҜҹ家гҖӢй—®еҚ·

жіЁпјҡзәўиүІиЎЁзӨәзӣҲеҲ©гҖҒй»„иүІиЎЁзӨәзӣҲдәҸе№іиЎЎжҲ–йғЁеҲҶзӣҲеҲ©

в—ӢеҠЁеҠӣз”өжұ жқҗж–ҷй“ҫпјҢжҲ‘们йҖүеҸ–дәҶеҺҰй—Ёй’ЁдёҡгҖҒиҙқзү№з‘һгҖҒжҒ©жҚ·иӮЎд»Ҫе’Ңж–°е®ҷйӮҰеӣӣ家дјҒдёҡпјҢдҪңдёәеҠЁеҠӣз”өжұ жӯЈжһҒжқҗж–ҷгҖҒиҙҹжһҒжқҗж–ҷгҖҒйҡ”иҶңе’Ңз”өи§Јж¶Ізҡ„д»ЈиЎЁдјҒдёҡгҖӮиҝҷеӣӣ家дјҒдёҡдёӯпјҢеҠЁеҠӣз”өжұ жқҗж–ҷдёҡеҠЎе…ЁйғЁзӣҲеҲ©гҖӮ

и°ғжҹҘй—®еҚ·дёӯпјҢеҠЁеҠӣз”өжұ жқҗж–ҷеҸҠи®ҫеӨҮиЎҢдёҡпјҢйҖүжӢ©дјҒдёҡе·Із»ҸзӣҲеҲ©пјҲеҢ…жӢ¬зӣҲдәҸе№іиЎЎпјүзҡ„дәәж•°еҚ жҜ”иҫҫеҲ°86%гҖӮ

в—ӢеҠЁеҠӣз”өжұ з”өиҠҜ/жЁЎз»„дёҺpackй“ҫпјҢйҖүеҸ–зҡ„е®Ғеҫ·ж—¶д»ЈгҖҒеӣҪиҪ©й«ҳ科е’Ңдәҝзә¬й”ӮиғҪдёү家дјҒдёҡе…ЁйғЁзӣҲеҲ©гҖӮи°ғжҹҘй—®еҚ·зҡ„зӣёе…ідјҒдёҡдәәе‘ҳпјҢйҖүжӢ©дјҒдёҡе·ІзӣҲеҲ©пјҲеҢ…жӢ¬зӣҲдәҸе№іиЎЎпјүзҡ„дәәж•°еҚ жҜ”зәҰдёә38%пјҢзңӢжқҘеҠЁеҠӣз”өжұ иЎҢдёҡеӨҙйғЁдјҒдёҡж—ҘеӯҗеҘҪиҝҮпјҢдҪҶеӨҡ数并дёҚзӣҲеҲ©гҖӮ

в—Ӣж–°иғҪжәҗжұҪиҪҰз”өжңәй“ҫпјҢдёӨ家代表дјҒдёҡдёӯпјҢеӨ§жҙӢз”өжңәж——дёӢзҡ„дёҠжө·з”өй©ұеҠЁжңӘзӣҲеҲ©пјҢеҢ—дә¬дҪ©зү№жқҘзӣҲеҲ©пјӣж–№жӯЈз”өжңәзӣҲеҲ©гҖӮи°ғжҹҘй—®еҚ·зҡ„ж–°иғҪжәҗжұҪиҪҰз”өжңәд»Һдёҡдәәе‘ҳпјҢйҖүжӢ©дјҒдёҡе·ІзӣҲеҲ©пјҲеҢ…жӢ¬зӣҲдәҸе№іиЎЎпјүзҡ„дәәж•°еҚ жҜ”дёә77%гҖӮ

в—Ӣж–°иғҪжәҗжұҪиҪҰж•ҙиҪҰй“ҫпјҢеӣӣ家新иғҪжәҗд№ҳз”ЁиҪҰе’Ңе®ўиҪҰдјҒдёҡе…ЁйғЁзӣҲеҲ©гҖӮи°ғжҹҘй—®еҚ·зҡ„ж•ҙиҪҰиЎҢдёҡдәәеЈ«пјҢйҖүжӢ©зӣҲеҲ©пјҲеҢ…жӢ¬зӣҲдәҸе№іиЎЎпјүзҡ„дәәж•°еҚ жҜ”дёә62%гҖӮ

в—Ӣж–°иғҪжәҗжұҪиҪҰе……з”өй“ҫзӣҲеҲ©жғ…еҶөжҜ”иҫғзү№ж®ҠпјҢйҖүеҸ–зҡ„дёү家дёҠеёӮе…¬еҸёдёӯпјҢзү№й”җеҫ·зҡ„е……з”өдёҡеҠЎеҺ»е№ҙе®һзҺ°зӣҲдәҸе№іиЎЎпјҢдёҮ马иӮЎд»ҪеңЁйғЁеҲҶеҹҺеёӮзӣҲеҲ©пјҢдёӯжҒ’з”өж°”зҡ„е……з”өжЎ©дёҡеҠЎжңүжҜӣеҲ©гҖӮ

д»Һи°ғжҹҘй—®еҚ·зңӢпјҢе……з”өиЎҢдёҡзҡ„зӣҲеҲ©зҠ¶еҶөе·®пјҢйҖүжӢ©дјҒдёҡзӣҲеҲ©пјҲеҢ…жӢ¬зӣҲдәҸе№іиЎЎпјүзҡ„дәәж•°еҚ жҜ”еҸӘжңү10%гҖӮ

в—Ӣдё»иҗҘж–°иғҪжәҗжұҪиҪҰиҝҗиҗҘзҡ„дјҒдёҡдёӯпјҢдёҠеёӮе…¬еҸёиҫғе°‘пјҢж №жҚ®и°ғжҹҘй—®еҚ·з»“жһңпјҢйҖүжӢ©дјҒдёҡзӣҲеҲ©пјҲеҢ…жӢ¬зӣҲдәҸе№іиЎЎпјүзҡ„дәәж•°еҚ жҜ”дёә20%пјҢд»…й«ҳдәҺе……з”өиЎҢдёҡгҖӮ

дёҠиҝ°иЎҢдёҡеҲҶзұ»жІЎжңүиҰҶзӣ–зҡ„е…¶д»–з»ҶеҲҶйўҶеҹҹпјҢжҲ‘们еҲ—дёәвҖңе…¶д»–ж–°иғҪжәҗжұҪиҪҰйӣ¶йғЁд»¶вҖқпјҢйҖүжӢ©дјҒдёҡзӣҲеҲ©пјҲжҲ–зӣҲдәҸе№іиЎЎпјүзҡ„дәәж•°еҚ жҜ”дёә47%гҖӮ

д»ҘдёӢжҢүз…§ж–°иғҪжәҗжұҪиҪҰиЎҢдёҡеҲҶзұ»пјҢжўізҗҶеҮ дёӘй“ҫжқЎзҡ„зӣҲеҲ©зү№еҫҒе’ҢеҪұе“Қеӣ зҙ гҖӮ

2

з”өжұ жқҗж–ҷпјҡзӣёеҜ№иөҡй’ұ

еңЁжң¬ж–Үз»ҹи®Ўзҡ„16家дёҠеёӮе…¬еҸёдёӯпјҢеҠЁеҠӣз”өжұ жқҗж–ҷдјҒдёҡзҡ„зӣҲеҲ©зҠ¶еҶөзӣёеҜ№еҘҪгҖӮ

з»“еҗҲй—®еҚ·и°ғжҹҘпјҢеҠЁеҠӣз”өжұ жқҗж–ҷиЎҢдёҡдәәеЈ«дёӯпјҢй«ҳиҫҫ86%зҡ„дәәйҖүжӢ©дјҒдёҡе·ІзӣҲеҲ©пјҲеҢ…жӢ¬зӣҲдәҸе№іиЎЎпјүпјҢз¬ҰеҗҲвҖңиөҡй’ұвҖқзҡ„еҲӨж–ӯгҖӮ

2018е№ҙж–°иғҪжәҗжұҪиҪҰз”өжұ жқҗж–ҷдјҒдёҡзӣҲеҲ©жғ…еҶө

жқҘжәҗпјҡеҗ„е…¬еҸёиҙўжҠҘгҖҒеҲёе•Ҷз ”жҠҘгҖҒгҖҠз”өеҠЁжұҪиҪҰи§ӮеҜҹ家гҖӢй—®еҚ·и°ғжҹҘ

в—ӢеҺҰй—Ёй’Ёдёҡ2018е№ҙе№ҙеәҰдёҡз»©еҝ«жҠҘжҳҫзӨәпјҢ2018 е№ҙпјҢиҜҘе…¬еҸёж–°иғҪжәҗз”өжұ жқҗж–ҷпјҲеҗ«иҙ®ж°ўеҗҲйҮ‘гҖҒй”Ӯз”өжқҗж–ҷпјүдёҡеҠЎе®һзҺ°иҗҘдёҡ收е…Ҙ72.12дәҝе…ғпјҢеҗҢжҜ”еўһеҠ 75.59%пјӣе®һзҺ°еҲ©ж¶ҰжҖ»йўқзәҰ 9170дёҮе…ғпјҢеҗҢжҜ”еҮҸе°‘65.42%гҖӮ

еўһ收дёҚеўһеҲ©зҡ„дё»иҰҒеҺҹеӣ жҳҜ2018е№ҙ第еӣӣеӯЈеәҰпјҢй’ҙеҺҹж–ҷд»·ж јжҖҘйҖҹдёӢи·ҢеёҰеҠЁдә§е“Ғд»·ж јдёӢи·ҢгҖӮ

в—Ӣиҙқзү№з‘һзҡ„дё»иҰҒиҗҘдёҡ收е…ҘжқҘиҮӘз”өжұ жӯЈиҙҹжһҒжқҗж–ҷпјҢж №жҚ®иҜҘе…¬еҸё2018е№ҙеҚҠе№ҙеәҰжҠҘе‘ҠпјҢ2018е№ҙпјҢжӯЈжһҒжқҗж–ҷе’ҢиҙҹжһҒжқҗж–ҷдёҡеҠЎеҚ е…¬еҸёиҗҘдёҡжҖ»ж”¶е…Ҙзҡ„жҜ”дҫӢеҲҶеҲ«дёә24.81%е’Ң56.52%гҖӮ

иҙқзү№з‘һ2018е№ҙе№ҙеәҰжҠҘе‘ҠжҳҫзӨәпјҢ2018е№ҙпјҢе…¬еҸёеҮҖеҲ©ж¶ҰзәҰ5.4дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ53.78%пјӣеҪ’еұһдәҺжҢӮзүҢе…¬еҸёиӮЎдёңзҡ„еҮҖеҲ©ж¶Ұ 4.81дәҝе…ғпјҢжҜ”дёҠе№ҙеҗҢжңҹеўһй•ҝ43.17%гҖӮеӣ жӯӨпјҢеҹәжң¬еҸҜд»ҘеҲӨж–ӯпјҢ2018е№ҙпјҢиҙқзү№з‘һзҡ„ж–°иғҪжәҗжұҪиҪҰдёҡеҠЎжҳҜиөҡй’ұзҡ„гҖӮ

иҜҘе…¬еҸёеҝ«жҠҘз§°пјҢеҪ“е№ҙиҗҘ收еўһй•ҝзҡ„дёҖеӨ§еҺҹеӣ дёәпјҢж–°иғҪжәҗжұҪиҪҰеҠЁеҠӣз”өжұ йңҖжұӮеўһеҠ пјҢз”өжұ жқҗж–ҷйңҖжұӮеўһеҠ гҖӮ

в—ӢжҒ©жҚ·иӮЎд»Ҫзҡ„ж–°иғҪжәҗжұҪиҪҰдёҡеҠЎеҲ©ж¶Ұдё»иҰҒжқҘиҮӘ2018е№ҙ7жңҲ19ж—Ҙ收иҙӯе®ҢжҲҗзҡ„дёҠжө·жҒ©жҚ·ж–°жқҗж–ҷ科жҠҖиӮЎд»Ҫжңүйҷҗе…¬еҸёпјҲдёӢз§°дёҠжө·жҒ©жҚ·пјүгҖӮж №жҚ®дёҠжө·жҒ©жҚ·е®ҳзҪ‘д»Ӣз»ҚпјҢиҜҘе…¬еҸёдё»иҗҘдёҡеҠЎдёәй”ӮзҰ»еӯҗз”өжұ йҡ”иҶңејҖеҸ‘дёҺеҲ¶йҖ гҖӮ

жҒ©жҚ·иӮЎд»Ҫзҡ„2018е№ҙе№ҙеәҰжҠҘе‘ҠжҳҫзӨәпјҢ2018е№ҙдёҠжө·жҒ©жҚ·еҪ’еұһдәҺдёҠеёӮе…¬еҸёиӮЎдёңзҡ„еҮҖеҲ©ж¶ҰзәҰдёә4.76дәҝе…ғгҖӮжӯӨеүҚеҸ‘еёғзҡ„жҒ©жҚ·иӮЎд»Ҫ2018е№ҙеәҰдёҡз»©еҝ«жҠҘз§°пјҢдёҠжө·жҒ©жҚ·зӣҲеҲ©иғҪеҠӣиҫғејәпјҢз”ҹдә§и§„жЁЎйҖҗжӯҘжү©еӨ§пјҢдҪҝеҫ—е…¬еҸёпјҲжҒ©жҚ·иӮЎд»Ҫпјү2018е№ҙдёҡз»©еӨ§е№…еўһеҠ гҖӮ

в—Ӣж–°е®ҷйӮҰзҡ„ж–°иғҪжәҗжұҪиҪҰдёҡеҠЎиҒҡз„ҰеҠЁеҠӣз”өжұ з”өи§Јж¶ІгҖӮе…¶2018е№ҙе·Іе®ЎиҙўжҠҘжҳҫзӨәпјҢеҪ“е№ҙпјҢж–°е®ҷйӮҰеҪ’еұһдәҺжҜҚе…¬еҸёиӮЎдёңзҡ„еҮҖеҲ©ж¶ҰзәҰ3.2дәҝе…ғгҖӮ

ж №жҚ®дёӯдҝЎиҜҒеҲёеҸ‘еёғзҡ„з ”жҠҘпјҢ2018е№ҙпјҢж–°е®ҷйӮҰз”өи§Јж¶ІдёҡеҠЎе…Ёе№ҙе®һзҺ°иҗҘдёҡ收е…Ҙ10.72 дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ11.79%гҖӮеҸ—еҲ¶дәҺд»·ж јдёӢиЎҢпјҢе…Ёе№ҙз”өи§Јж¶ІжҜӣеҲ©зҺҮ27.52%пјҢиҫғ2017е№ҙдёӢж»‘4.96%гҖӮеӣ жӯӨпјҢж–°е®ҷйӮҰеҪ“е№ҙзҡ„ж–°иғҪжәҗжұҪиҪҰдёҡеҠЎд№ҹжҳҜиөҡй’ұзҡ„гҖӮ

3

з”өиҠҜ/жЁЎз»„е’ҢPack:иөҡй’ұйӣҶдёӯйҫҷеӨҙдјҒдёҡ

е’ҢеҠЁеҠӣз”өжұ жқҗж–ҷиЎҢдёҡзұ»дјјпјҢеҠЁеҠӣз”өжұ з”өиҠҜ/жЁЎз»„е’ҢpackдјҒдёҡеҸ—зӣҠдәҺж–°иғҪжәҗжұҪиҪҰеёӮеңәйңҖжұӮж—әзӣӣпјҢеҮ 家йҫҷеӨҙдјҒдёҡеқҮжңүзӣҲеҲ©гҖӮ

дҪҶи°ғжҹҘй—®еҚ·з»“жһңжҳҫзӨәпјҢеҸӘжңү38%зҡ„з”өжұ дјҒдёҡдәәеЈ«йҖүжӢ©дјҒдёҡзӣҲеҲ©пјҲеҢ…жӢ¬зӣҲдәҸе№іиЎЎпјүпјҢеҫҲжңүеҸҜиғҪжҳҜеӣ дёәеӨҡж•°й—®еҚ·дҪңзӯ”иҖ…并йқһжқҘиҮӘеӨҙйғЁдјҒдёҡпјҢзӣҲеҲ©зҠ¶еҶөдёҚеҸҠдәҢжўҜйҳҹзҡ„дјҒдёҡгҖӮ

2018е№ҙж–°иғҪжәҗжұҪиҪҰз”өжұ з”өиҠҜ/жЁЎз»„е’ҢPackдјҒдёҡзӣҲеҲ©жғ…еҶө

жқҘжәҗпјҡеҗ„е…¬еҸёиҙўжҠҘгҖҒеҲёе•Ҷз ”жҠҘгҖҒгҖҠз”өеҠЁжұҪиҪҰи§ӮеҜҹ家гҖӢй—®еҚ·и°ғжҹҘ

в—Ӣе®Ғеҫ·ж—¶д»Ј2018е№ҙе№ҙжҠҘжҳҫзӨәпјҢеҪ“е№ҙпјҢе…¬еҸёе®һзҺ°иҗҘдёҡжҖ»ж”¶е…Ҙ296.1дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ48.08%пјӣеҪ’еұһдәҺдёҠеёӮе…¬еҸёиӮЎдёңзҡ„еҮҖеҲ©ж¶Ұ33.87дәҝе…ғпјҢеҗҢжҜ”дёӢйҷҚ12.66%пјӣеҪ’еұһдәҺдёҠеёӮе…¬еҸёиӮЎдёңзҡ„жүЈйҷӨйқһз»ҸеёёжҖ§жҚҹзӣҠзҡ„еҮҖеҲ©ж¶Ұдёә31.28дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ31.68%гҖӮ

еҜ№дәҺ2018е№ҙеҪ’жҜҚеҮҖеҲ©ж¶ҰдёәдҪ•дёӢйҷҚпјҢ2019е№ҙ4жңҲ26ж—ҘпјҢе®Ғеҫ·ж—¶д»ЈеңЁ2018е№ҙеәҰдёҡз»©иҜҙжҳҺдјҡдёҠз§°пјҢдё»иҰҒжҳҜз”ұдәҺ2017е№ҙпјҢе…¬еҸёзЎ®и®ӨдәҶеӨ„зҪ®жҷ®иҺұеҫ·ж”¶зӣҠгҖӮ

в—ӢеӣҪиҪ©й«ҳ科зҡ„дё»иҰҒиҗҘ收жқҘиҮӘеҠЁеҠӣй”Ӯз”өжұ пјҢж №жҚ®иҜҘе…¬еҸё2018е№ҙеҚҠе№ҙжҠҘпјҢеҠЁеҠӣй”Ӯз”өжұ дёҡеҠЎж”¶е…ҘеҚ иҗҘдёҡжҖ»ж”¶е…Ҙзҡ„84.58%гҖӮ

2019е№ҙ4жңҲ30ж—ҘпјҢеӣҪиҪ©й«ҳ科еҸ‘еёғ2018е№ҙе®Ўи®ЎжҠҘе‘ҠпјҢе№ҙжҠҘжҳҫзӨәпјҢ2018е№ҙпјҢе…¬еҸёиҗҘдёҡжҖ»ж”¶е…Ҙ51.3дәҝпјҢеҗҢжҜ”еўһй•ҝ6%пјӣеҪ’еұһдәҺжҜҚе…¬еҸёжүҖжңүиҖ…зҡ„еҮҖеҲ©ж¶ҰзәҰ5.8дәҝе…ғпјҢеҗҢжҜ”дёӢйҷҚ30.7%гҖӮ

е®Ўи®ЎжҠҘе‘Ҡзҡ„еҮҖеҲ©ж¶Ұж•°йўқе’Ң4жңҲ24ж—ҘпјҢеӣҪиҪ©й«ҳ科еҸ‘еёғзҡ„2018е№ҙдёҡз»©еҝ«жҠҘдҝ®жӯЈжҠҘе‘ҠдёҖиҮҙгҖӮ

иҖҢеңЁ2019е№ҙ2жңҲ28ж—ҘеҸ‘еёғзҡ„еӣҪиҪ©й«ҳ科2018е№ҙдёҡз»©еҝ«жҠҘдёӯпјҢ2018е№ҙпјҢе…¬еҸёиҗҘдёҡжҖ»ж”¶е…ҘзәҰдёә61.46дәҝе…ғпјҢеўһй•ҝ27.04%пјӣеҪ’еұһдәҺдёҠеёӮе…¬еҸёиӮЎдёңзҡ„еҮҖеҲ©ж¶Ұ8.52дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ1.65%гҖӮ

еӣҪиҪ©й«ҳ科解йҮҠз§°пјҢдҝ®жӯЈдёҡз»©еҝ«жҠҘзҡ„дё»иҰҒеҺҹеӣ жҳҜпјҢеҜ№йғЁеҲҶе…¬еҸёз»“з®—ж—¶зӮ№е·®ејӮпјҢд»ҘеҸҠиЎҘе……и®ЎжҸҗеқҸиҙҰеҮҶеӨҮйҮ‘йўқгҖӮиҷҪ然еҮҖеҲ©ж¶Ұе·®йўқжҺҘиҝ‘2.7дәҝе…ғпјҢдҪҶ2018е№ҙпјҢеӣҪиҪ©й«ҳ科зҡ„еҠЁеҠӣз”өжұ дёҡеҠЎд»ҚжҳҜзӣҲеҲ©зҡ„гҖӮ

в—Ӣдәҝзә¬й”ӮиғҪжҳҜдёү家еҠЁеҠӣз”өжұ дјҒдёҡдёӯпјҢ2018е№ҙеҮҖеҲ©ж¶Ұеўһе№…еӨ§зҡ„дёҖ家гҖӮ

дәҝзә¬й”ӮиғҪ2018е№ҙе№ҙеәҰжҠҘе‘ҠжҳҫзӨәпјҢеҪ“е№ҙпјҢиҜҘе…¬еҸёиҗҘдёҡжҖ»ж”¶е…Ҙ43.51дәҝе…ғпјҢеҗҢжҜ”дёҠеҚҮ45.9%пјӣеҪ’еұһдәҺдёҠеёӮе…¬еҸёиӮЎдёңзҡ„еҮҖеҲ©ж¶Ұ5.71дәҝе…ғпјҢеҗҢжҜ”дёҠеҚҮ41.49%пјӣеҪ’еұһдәҺдёҠеёӮе…¬еҸёиӮЎдёңзҡ„жүЈйҷӨйқһз»ҸеёёжҖ§жҚҹзӣҠзҡ„еҮҖеҲ©ж¶ҰзәҰ4.96дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ81.02%гҖӮ

ж №жҚ®дәҝзә¬й”ӮиғҪ2018е№ҙдёҡз»©еҝ«жҠҘпјҢеҪ“е№ҙдёҡз»©дёҠеҚҮзҡ„дё»иҰҒеҺҹеӣ жҳҜпјҢе…¬еҸёй”ӮеҺҹз”өжұ дёҡеҠЎе№ізЁіжҲҗй•ҝпјӣеҠЁеҠӣз”өжұ е’ҢеӮЁиғҪз”өжұ дёҡеҠЎдә§иғҪйҮҠж”ҫпјҢдёҡз»©еҝ«йҖҹеўһй•ҝпјӣеҸӮиӮЎе…¬еҸёж·ұеңійәҰе…ӢйҹҰе°”иӮЎд»Ҫжңүйҷҗе…¬еҸёзҡ„дёҡз»©и¶…йў„жңҹпјҢдҪҝе…¬еҸёжҠ•иө„收зӣҠеҗҢжҜ”еӨ§е№…еўһй•ҝгҖӮ

еҸҰеӨ–пјҢж №жҚ®2019е№ҙ3жңҲ18ж—ҘпјҢдәҝзә¬й”ӮиғҪе…ідәҺеҜ№ж·ұеңіиҜҒеҲёдәӨжҳ“жүҖй—®иҜўеҮҪзҡ„еӣһеӨҚе…¬е‘ҠпјҢ2018е№ҙпјҢдәҝзә¬й”ӮиғҪз”ЁдәҺз”өеӯҗйӣҫеҢ–еҷЁзҡ„й”ӮзҰ»еӯҗз”өжұ еҮҖеҲ©ж¶ҰзәҰдёә0.12дәҝе…ғпјҢеҚ еҪ“е№ҙеҮҖеҲ©ж¶Ұзҡ„жҜ”дҫӢд»…дёә2.07%пјҢе’ҢеҠЁеҠӣй”ӮзҰ»еӯҗз”өжұ зӣёжҜ”пјҢеҸҜд»ҘеҝҪз•ҘгҖӮ

4

з”өжңәпјҡе•ҶиӘүеҮҸеҖјжӢ–зҙҜзӣҲеҲ©

жң¬ж–ҮйҖүеҸ–зҡ„дёӨ家新иғҪжәҗжұҪиҪҰз”өжңәдјҒдёҡпјҢеӨ§жҙӢз”өжңәе’Ңж–№жӯЈз”өжңәпјҢ2018е№ҙдјҒдёҡдёҡз»©еҸ—е•ҶиӘүеҮҸеҖјеҪұе“ҚеҫҲеӨ§пјҢдёҚиҝҮе•ҶиӘүеҮҸеҖјдё»иҰҒжҳҜдёҺжҠ•иө„收зӣҠзӣёе…іпјҢ并дёҚжҳҜдё»иҗҘдёҡеҠЎгҖӮеүҚиҖ…ж——дёӢйғЁеҲҶдјҒдёҡж–°иғҪжәҗжұҪиҪҰз”өжңәдёҡеҠЎзӣҲеҲ©пјҢеҗҺиҖ…дёӨ家еӯҗе…¬еҸёзҡ„зӣёе…ідёҡеҠЎеҲ©ж¶ҰеҗҢжҜ”йҷҚе№…и¶…иҝҮ36%гҖӮ

зӣёжҜ”д№ӢдёӢпјҢй—®еҚ·и°ғжҹҘдёӯпјҢж–°иғҪжәҗжұҪиҪҰз”өжңәиЎҢдёҡдәәеЈ«йҖүжӢ©дјҒдёҡзӣҲеҲ©пјҲеҢ…жӢ¬зӣҲдәҸе№іиЎЎпјүзҡ„дәәж•°еҚ жҜ”иҫҫеҲ°77%пјҢд»…ж¬ЎдәҺеҠЁеҠӣз”өжұ жқҗж–ҷиЎҢдёҡгҖӮеҫҲжңүеҸҜиғҪжҳҜпјҢе…¶д»–жңӘдёҠеёӮзҡ„з”өжңәдјҒдёҡпјҢжӯЈеңЁвҖңй—·еЈ°иөҡй’ұвҖқгҖӮ

2018е№ҙж–°иғҪжәҗжұҪиҪҰз”өжңәдјҒдёҡзӣҲеҲ©жғ…еҶө

жқҘжәҗпјҡеҗ„е…¬еҸёиҙўжҠҘгҖҒеҲёе•Ҷз ”жҠҘгҖҒгҖҠз”өеҠЁжұҪиҪҰи§ӮеҜҹ家гҖӢй—®еҚ·и°ғжҹҘ

в—ӢеӨ§жҙӢз”өжңәжҳҜжң¬ж¬Ўз»ҹи®Ўзҡ„16家дёҠеёӮе…¬еҸёдёӯпјҢеҮҖеҲ©ж¶ҰеҗҢжҜ”йҷҚе№…еӨ§зҡ„дёҖ家гҖӮ

еӨ§жҙӢз”өжңә2018е№ҙе№ҙеәҰжҠҘе‘Ҡз§°пјҢжҠҘе‘ҠжңҹеҶ…е…¬еҸёиҗҘдёҡжҖ»ж”¶е…ҘзәҰ86.38дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ0.38%пјӣеҪ’еұһдәҺдёҠеёӮе…¬еҸёиӮЎдёңзҡ„еҮҖеҲ©ж¶Ұ-23.76дәҝе…ғпјҢиҫғдёҠе№ҙеҗҢжңҹйҷҚдҪҺ668.68%гҖӮ

2018е№ҙпјҢеӨ§жҙӢз”өжңәеҮҖеҲ©ж¶ҰеӨ§е№…йҷҚдҪҺпјҢдё»иҰҒеҺҹеӣ жҳҜж——дёӢдёҠжө·з”өй©ұеҠЁе’ҢеҢ—дә¬дҪ©зү№жқҘеқҮеӯҳеңЁе•ҶиӘүеҮҸеҖјпјҢжҠҘе‘ҠжңҹеҶ…и®ЎжҸҗйҮ‘йўқеҲҶеҲ«иҫҫеҲ°20.96дәҝе…ғе’Ң3.1дәҝе…ғгҖӮиҝҷдёӨ家дјҒдёҡжҳҜеӨ§жҙӢз”өжңәж–°иғҪжәҗжұҪиҪҰз”өжңәдёҡеҠЎзҡ„дё»иҰҒжүҝеҪ“ж–№гҖӮ

2019е№ҙ2жңҲ21ж—ҘпјҢ2018е№ҙдёҡз»©йў„е‘ҠеҸ‘еёғеҪ“еӨ©пјҢеӨ§жҙӢз”өжңәиҝҳе…¬ејҖдәҶеҜ№ж·ұеңіиҜҒеҲёдәӨжҳ“жүҖе…іжіЁеҮҪзҡ„еӣһеӨҚгҖӮ

еӣһеӨҚз§°пјҢ2018е№ҙеәҰпјҢдёҠжө·з”өй©ұеҠЁеҸ—ж–°иғҪжәҗжұҪиҪҰиЎҢдёҡиЎҘиҙҙж”ҝзӯ–и°ғж•ҙзӯүеӣ зҙ еҪұе“ҚпјҢеҮәзҺ°иҮӘ2015е№ҙ并иҙӯд»ҘжқҘзҡ„дёҡз»©дәҸжҚҹпјӣеҢ—дә¬дҪ©зү№жқҘзӣҲеҲ©иғҪеҠӣжңӘиҫҫеҲ°йў„жөӢж°ҙе№іпјҲиҜҙжҳҺе·ІзӣҲеҲ©пјүпјҢжҠ•иө„зҡ„еҢ—дә¬дҪ©зү№жқҘз”өжңәй©ұеҠЁжҠҖжңҜжңүйҷҗе…¬еҸёпјҢеӣ еңЁ2018е№ҙеҸ—ж–°иғҪжәҗжұҪиҪҰиЎҢдёҡж”ҝзӯ–еҪұе“ҚеҜјиҮҙдёҡз»©дәҸжҚҹгҖӮ

в—Ӣж–№жӯЈз”өжңәзҡ„ж–°иғҪжәҗжұҪиҪҰз”өжңәдёҡеҠЎдё»иҰҒжқҘиҮӘдёӨ家еӯҗе…¬еҸёеҫ·жІғд»•е’ҢдёҠжө·жө·иғҪгҖӮ

2019е№ҙ1жңҲ22ж—ҘпјҢж–№жӯЈз”өжңәеңЁеҜ№ж·ұеңіиҜҒеҲёдәӨжҳ“жүҖй—®иҜўеҮҪзҡ„еӣһеӨҚдёӯз§°пјҢ2018е№ҙеҫ·жІғд»•е®һзҺ°иҗҘдёҡ收е…ҘзәҰдёә1.08дәҝе…ғпјҲжңӘз»Ҹе®Ўи®ЎпјүпјҢеҗҢжҜ”дёӢйҷҚ27.73%пјӣе®һзҺ°еҮҖеҲ©ж¶Ұ 1247.2дёҮе…ғпјҲжңӘз»Ҹе®Ўи®ЎпјүпјҢеҗҢжҜ”дёӢйҷҚ 51.85%гҖӮ

еҫ·жІғд»•2018е№ҙдёҡз»©дёӢж»‘зҡ„дё»иҰҒеҺҹеӣ жҳҜпјҢж–°иғҪжәҗжұҪиҪҰиЎҢдёҡиЎҘиҙҙж”ҝзӯ–еҸҳеҢ–еҜјиҮҙ2018 е№ҙдёӢеҚҠе№ҙд»ҘжқҘж–°иғҪжәҗдё“з”ЁиҪҰеёӮеңәй”ҖйҮҸдёӢж»‘дёҘйҮҚпјҢеҫ·жІғд»•ж–°иғҪжәҗдё“з”ЁиҪҰй©ұеҠЁз”өжңәдёҡеҠЎеҚіеҮәзҺ°дёӢж»‘гҖӮ

иҜҘеӣһеӨҚз§°пјҢ2018е№ҙдёҠжө·жө·иғҪе®һзҺ°иҗҘдёҡ收е…ҘзәҰ2.26дәҝе…ғпјҲжңӘз»Ҹе®Ўи®ЎпјүпјҢеҗҢжҜ”дёӢйҷҚ 22.65%пјӣе®һзҺ°еҮҖеҲ©ж¶Ұ 6068.93 дёҮе…ғпјҲжңӘз»Ҹе®Ўи®ЎпјүпјҢеҗҢжҜ”дёӢйҷҚ 36.37%гҖӮ

5

ж•ҙиҪҰиөҡй’ұпјҢиЎҘиҙҙиҙЎзҢ®еӨ§

ж•ҙиҪҰдјҒдёҡпјҢжҳҜж–°иғҪжәҗжұҪиҪҰж”ҝеәңиЎҘиҙҙзҡ„еӨ§еҸ—зӣҠж–№пјҢйҡҸзқҖиЎҘиҙҙиҝӣдёҖжӯҘйҖҖеқЎпјҢиҪҰдјҒзҡ„зӣҲеҲ©еҺӢеҠӣжҳҺжҳҫеўһеӨ§гҖӮ

жң¬ж¬Ўй—®еҚ·и°ғжҹҘдёӯпјҢж–°иғҪжәҗжұҪиҪҰж•ҙиҪҰд»ҺдёҡиҖ…дёӯпјҢйҖүжӢ©дјҒдёҡзӣҲеҲ©пјҲеҢ…жӢ¬зӣҲдәҸе№іиЎЎпјүзҡ„дәәж•°еҚ жҜ”дёә62%пјҢдёҖе®ҡзЁӢеәҰдёҠиҜҙжҳҺпјҢ2018е№ҙж•ҙиҪҰдјҒдёҡзӣҲеҲ©жғ…еҶөиҝҳжҳҜдёҚй”ҷзҡ„гҖӮ

2018е№ҙж–°иғҪжәҗжұҪиҪҰж•ҙиҪҰдјҒдёҡзӣҲеҲ©жғ…еҶө

жқҘжәҗпјҡеҗ„е…¬еҸёиҙўжҠҘгҖҒеҲёе•Ҷз ”жҠҘгҖҒгҖҠз”өеҠЁжұҪиҪҰи§ӮеҜҹ家гҖӢй—®еҚ·и°ғжҹҘ

в—ӢжҜ”дәҡиҝӘ2018е№ҙе·Іе®ЎиҙўеҠЎжҠҘиЎЁжҳҫзӨәпјҢеҪ“е№ҙпјҢжҜ”дәҡиҝӘе®һзҺ°иҗҘдёҡ收е…Ҙ1300.55дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ22.79%пјӣеҪ’еұһдәҺдёҠеёӮе…¬еҸёиӮЎдёңзҡ„еҮҖеҲ©ж¶Ұ27.8дәҝе…ғпјҢеҗҢжҜ”йҷҚ31.63%пјӣеҪ’еұһдәҺдёҠеёӮе…¬еҸёиӮЎдёңзҡ„жүЈйҷӨйқһз»ҸеёёжҖ§жҚҹзӣҠзҡ„еҮҖеҲ©ж¶Ұдёә5.856дәҝе…ғпјҢеҗҢжҜ”дёӢйҷҚ80.39%гҖӮ

жҜ”дәҡиҝӘз§°пјҢеҮҖеҲ©ж¶ҰеӨ§е№…дёӢйҷҚзҡ„дё»иҰҒеҺҹеӣ жҳҜиЎҘиҙҙйҖҖеқЎеҪұе“ҚеҸҠз ”еҸ‘иҙ№з”ЁдёҠеҚҮгҖӮ

ж №жҚ®жҜ”дәҡиҝӘ2018е№ҙеҚҠе№ҙжҠҘпјҢжұҪиҪҰдёҡеҠЎеҚ е…¬еҸёжҖ»ж”¶е…Ҙзҡ„жҜ”дҫӢдёә53.97%пјҢиҷҪ然жҜ”дәҡиҝӘиҙўжҠҘжІЎжңүе°Ҷж–°иғҪжәҗжұҪиҪҰдёҡеҠЎеүҘзҰ»еҮәжқҘпјҢдҪҶжҜ”дәҡиҝӘеңЁеҜ№ж·ұеңіиҜҒеҲёдәӨжҳ“2018е№ҙеҚҠе№ҙжҠҘй—®иҜўеҮҪзҡ„еӣһеӨҚдёӯпјҢз§°

вҖңе…¬еҸёеңЁжң¬жҠҘе‘ҠжңҹпјҲ2018е№ҙдёҠеҚҠе№ҙпјүеҶ…й”Җе”®зҡ„еӨ§йғЁеҲҶж–°иғҪжәҗиҪҰеһӢеҚ•иҪҰиЎҘиҙҙ收е…ҘиҫғеҺ»е№ҙеҗҢжңҹеҮҸе°‘зәҰ 30%гҖӮз”ұжӯӨпјҢиҷҪ然公еҸёжң¬жҠҘе‘ҠжңҹеҶ…ж–°иғҪжәҗжұҪиҪҰй”ҖйҮҸжңүиҫғеӨ§еўһе№…пјҢдҪҶд»Қз„¶ж— жі•е®Ңе…ЁжҠөеҮҸжӯӨиҝҮжёЎжңҹиЎҘиҙҙж”ҝзӯ–еҜ№е…¬еҸёж–°иғҪжәҗжұҪиҪҰдёҡеҠЎзӣҲеҲ©зҡ„еҶІеҮ»гҖӮж–°иғҪжәҗжұҪиҪҰжҜӣеҲ©еҮәзҺ°дёҖе®ҡе№…еәҰдёӢж»‘пјҢиҝӣиҖҢеҜјиҮҙжұҪиҪҰдёҡеҠЎзҡ„й”Җе”®жҜӣеҲ©дёӢйҷҚгҖӮвҖқ

еҸҜд»ҘзңӢеҮәпјҢ2018е№ҙдёҠеҚҠе№ҙпјҢжҜ”дәҡиҝӘзҡ„ж–°иғҪжәҗжұҪиҪҰдёҡеҠЎиҝҳжҳҜиөҡй’ұзҡ„гҖӮ

еҖјеҫ—дёҖжҸҗзҡ„жҳҜпјҢ4жңҲ29ж—ҘпјҢж·ұдәӨжүҖеҜ№жҜ”дәҡиҝӘеҸ‘еҮәе…ідәҺ2018е№ҙиҙўжҠҘиҜўй—®еҮҪпјҢиҰҒжұӮе…¶еӣһзӯ”еҮҖеҲ©ж¶ҰдёӢйҷҚгҖҒиЎҘиҙҙеҪұе“Қзӯү15йЎ№й—®йўҳпјҢжҲӘиҮіжң¬ж–ҮеҸ‘еҮәд№ӢеүҚпјҢжҜ”дәҡиҝӘж–№йқўе°ҡжңӘеӣһеә”гҖӮ

в—Ӣ2018е№ҙ9жңҲ27ж—ҘпјҢеҢ—жұҪж–°иғҪжәҗд»ҘеҢ—жұҪи“қи°·зҡ„иә«д»ҪжӯЈејҸдёҠеёӮгҖӮ

еҢ—жұҪи“қи°·2018е№ҙеәҰе®Ўи®ЎжҠҘе‘ҠжҳҫзӨәпјҢеҪ“е№ҙпјҢе…¬еҸёиҗҘдёҡжҖ»ж”¶е…Ҙ164.4дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ43%пјӣеҪ’еұһдәҺжҜҚе…¬еҸёжүҖжңүиҖ…зҡ„еҮҖеҲ©ж¶Ұ1.6дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ161.2%пјӣжүЈйҷӨйқһз»ҸеёёжҖ§жҚҹзӣҠеҗҺеҮҖеҲ©ж¶Ұдёә-7.29дәҝе…ғгҖӮ

е’ҢжҜ”дәҡиҝӘзұ»дјјпјҢеҢ—жұҪж–°иғҪжәҗзҡ„йқһз»ҸеёёжҖ§жҚҹзӣҠдё»иҰҒжқҘиҮӘдәҺж”ҝеәңиЎҘеҠ©гҖӮ2018е№ҙпјҢеҢ—жұҪи“қи°·и®Ўе…ҘеҪ“жңҹжҚҹзӣҠзҡ„ж”ҝеәңиЎҘеҠ©дёә9.18дәҝе…ғпјҢи¶іи§ҒдјҒдёҡеҜ№ж”ҝеәңиЎҘиҙҙзҡ„дҫқиө–гҖӮ

в—Ӣе®ҮйҖҡе®ўиҪҰ2018е№ҙеәҰе®Ўи®ЎжҠҘе‘ҠжҳҫзӨәпјҢ2018е№ҙпјҢдјҒдёҡиҗҘдёҡ收е…Ҙдёә317.46дәҝе…ғпјҢеҗҢжҜ”еҮҸе°‘4.44%пјӣеҪ’еұһдәҺдёҠеёӮе…¬еҸёиӮЎдёңзҡ„еҮҖеҲ©ж¶Ұдёә23.01дәҝе…ғпјҢеҗҢжҜ”еҮҸе°‘26.45%пјӣеҪ’еұһдәҺдёҠеёӮе…¬еҸёиӮЎдёңзҡ„жүЈйҷӨйқһз»ҸеёёжҖ§жҚҹзӣҠзҡ„еҮҖеҲ©ж¶Ұ17.8дәҝе…ғпјҢеҗҢжҜ”еҮҸе°‘36.4%гҖӮ

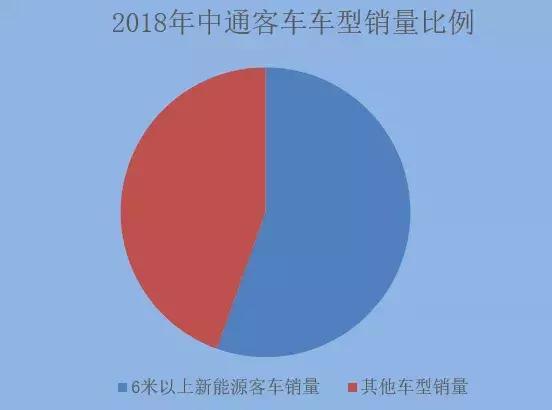

жҚ®йӣӘзҗғж—¶й—ҙиҙўз»ҸжҠҘйҒ“пјҢ2018е№ҙпјҢе®ҮйҖҡж–°иғҪжәҗжұҪиҪҰй”Җе”®2.47дёҮиҫҶпјҢеҚ жҖ»й”ҖйҮҸ40%пјӣж–°иғҪжәҗжұҪиҪҰ收е…ҘеҸҠиЎҘиҙҙдёә164дәҝе…ғпјҢеҚ е®ўиҪҰй”Җе”®иҗҘ收жҜ”дҫӢ56%пјӣж–°иғҪжәҗжұҪиҪҰиЎҘиҙҙйҮ‘йўқдёә40.72дәҝпјҢжҳҜ2018е№ҙе…¬еҸёжҖ»еҮҖеҲ©зҡ„1.77еҖҚгҖӮ

еӣ жӯӨпјҢеҹәжң¬еҸҜд»ҘеҲӨж–ӯпјҢдјҒдёҡж¶үж–°иғҪжәҗжұҪиҪҰдёҡеҠЎжҳҜиөҡй’ұзҡ„пјҢдҪҶеҜ№ж”ҝеәңиЎҘиҙҙзӯүйқһз»ҸеёёжҖ§жҚҹзӣҠеӣ зҙ зҡ„дҫқиө–д№ҹжҜ”иҫғеӨ§гҖӮ

еҸҰеӨ–пјҢе№іе®үиҜҒеҲёз ”жҠҘеҲҶжһҗз§°пјҢ2018е№ҙпјҢе®ҮйҖҡзәҜз”өиҪҰе№іеқҮеҚ•еҸ°иЎҘиҙҙдёӢж»‘6.2дёҮе…ғпјҢдҪҶж–°иғҪжәҗиҪҰASPпјҲе№іеқҮеҚ•д»·пјҢеҗ«иЎҘиҙҙпјүжҸҗеҚҮ1.8дёҮиҮі 66.3дёҮе…ғпјҢеҸҜд»ҘзңӢеҮәдјҒдёҡдә§е“Ғй«ҳз«ҜеҢ–зҡ„еҸҜжҢҒз»ӯжҖ§гҖӮ

в—ӢдёӯйҖҡе®ўиҪҰжҳҜеӣҪеҶ…ж–°иғҪжәҗе®ўиҪҰдё»иҰҒдјҒдёҡпјҢиҜҘе…¬еҸё2018е№ҙе®Ўи®ЎжҠҘе‘ҠжҳҫзӨәпјҢ2018е№ҙпјҢдјҒдёҡиҗҘдёҡ收е…Ҙ60.8дәҝе…ғпјҢеҗҢжҜ”дёӢйҷҚ22.58%пјӣеҪ’еұһдәҺдёҠеёӮе…¬еҸёиӮЎдёңзҡ„еҮҖеҲ©ж¶Ұ3657дёҮе…ғпјҢеҗҢжҜ”дёӢйҷҚ80.87%пјӣжүЈйҷӨйқһз»ҸеёёжҖ§жҚҹзӣҠеҗҺеҪ’жҜҚеҮҖеҲ©ж¶Ұдёә675.1дёҮе…ғпјҢеҗҢжҜ”йҷҚдҪҺ94.9%гҖӮ

ж•°жҚ®жқҘжәҗпјҡдёӯйҖҡ2018е№ҙе№ҙжҠҘгҖҒдёӯеӣҪе®ўиҪҰз»ҹи®ЎдҝЎжҒҜзҪ‘

дёӯйҖҡеңЁ2018е№ҙеәҰжҠҘе‘Ҡж‘ҳиҰҒдёӯз§°пјҢеҮҖеҲ©ж¶ҰдёӢйҷҚзҡ„дё»иҰҒеҺҹеӣ жҳҜпјҢ2018 е№ҙж–°иғҪжәҗиЎҘиҙҙж ҮеҮҶиҝӣдёҖжӯҘдёӢйҷҚпјҢе…¬еҸёж–°иғҪжәҗе®ўиҪҰзҡ„зӣҲеҲ©ж°ҙе№іеҸ—еҲ°дәҶиҫғеӨ§еҪұе“ҚгҖӮз”ұжӯӨеҲӨж–ӯпјҢдёӯйҖҡж–°иғҪжәҗжұҪиҪҰдёҡеҠЎд»ҚжҳҜзӣҲеҲ©зҡ„гҖӮ

6

е……з”ө:и®ҫеӨҮдә§й”Җиөҡй’ұпјҢиҝҗиҗҘдёҚиөҡй’ұ

жң¬ж¬Ўи°ғз ”зҡ„3家充з”өжЎ©дјҒдёҡпјҢе……з”өжЎ©и®ҫеӨҮз”ҹдә§е’Ңй”Җе”®дёҡеҠЎеқҮзӣҲеҲ©пјҢдҪҶе……з”өиҝҗиҗҘдёҡеҠЎеҸӘжңүеҫҲе°ҸйғЁеҲҶзӣҲеҲ©гҖӮд»Һй—®еҚ·и°ғжҹҘз»“жһңзңӢпјҢе……з”өиҝҗиҗҘиЎҢдёҡдәәеЈ«йҖүжӢ©дјҒдёҡзӣҲеҲ©пјҲзӣҲдәҸе№іиЎЎпјүзҡ„дәәж•°жҜ”дҫӢд»…10%пјҢжҳҜжүҖжңүзӣёе…ій“ҫжқЎдјҒдёҡж°ҙе№ідҪҺзҡ„гҖӮ

2018е№ҙж–°иғҪжәҗжұҪиҪҰе……з”өдјҒдёҡзӣҲеҲ©жғ…еҶө

жқҘжәҗпјҡеҗ„е…¬еҸёиҙўжҠҘгҖҒеҲёе•Ҷз ”жҠҘгҖҒгҖҠз”өеҠЁжұҪиҪҰи§ӮеҜҹ家гҖӢй—®еҚ·и°ғжҹҘ

в—Ӣзү№й”җеҫ·2018е№ҙеәҰжҠҘе‘ҠжҳҫзӨәпјҢ2018е№ҙпјҢе…¬еҸёж–°иғҪжәҗжұҪиҪҰе……з”өз”ҹжҖҒзҪ‘дёҡеҠЎе®һзҺ°иҗҘдёҡжҖ»ж”¶е…Ҙ14.65дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ44.87%пјӣжҜӣеҲ©ж¶Ұ3.12дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ26.87%гҖӮ

жҠҘе‘ҠжңҹеҶ…пјҢе…¬еҸёе……з”өйҮҸ11.3дәҝеәҰпјҢеҗҢжҜ”еўһй•ҝ165%пјӣе……з”өиҝҗиҗҘ收е…Ҙ5.31дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ153%пјӣе……з”өи®ҫеӨҮй”Җе”®еҸҠе…ұе»әдёҡеҠЎж”¶е…Ҙ7.51дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ106%пјӣе……з”өжқҝеқ—е…Ёе№ҙе®һзҺ°зӣҲдәҸе№іиЎЎгҖӮ

в—ӢдёҮ马иӮЎд»Ҫ2018е№ҙеәҰдёҡз»©еҝ«жҠҘжҳҫзӨәпјҢеҪ“е№ҙпјҢеҪ’еұһдәҺдёҠеёӮе…¬еҸёиӮЎдёңзҡ„еҮҖеҲ©ж¶ҰзәҰ1.12дәҝе…ғпјҢеҗҢжҜ”еҮҸе°‘2.82%пјӣеҪ’еұһдәҺдёҠеёӮе…¬еҸёиӮЎдёңзҡ„жүЈйҷӨйқһз»ҸеёёжҖ§жҚҹзӣҠзҡ„еҮҖеҲ©ж¶ҰзәҰ1.01дәҝе…ғпјҢеҗҢжҜ”еўһеҠ 33.25%гҖӮ

иҜҘжҠҘе‘Ҡз§°пјҢ2018е№ҙе…¬еҸёе·Іе®ҢжҲҗдё»иҰҒеҹҺеёӮпјҢеҰӮеҢ—дә¬гҖҒдёҠжө·гҖҒж·ұеңігҖҒе№ҝе·һгҖҒжқӯе·һгҖҒжӯҰжұүгҖҒиҘҝе®үгҖҒжҲҗйғҪгҖҒйҮҚеәҶгҖҒеҚ—дә¬гҖҒиӢҸе·һгҖҒж— й”ЎгҖҒдёүдәҡгҖҒзҰҸе·һгҖҒжіүе·һзӯүе№Ізәҝе……з”өзҪ‘жҗӯе»әпјҢеҪўжҲҗдёәйҖҡеӢӨиҪҰгҖҒзҪ‘зәҰиҪҰгҖҒзү©жөҒиҪҰзӯүдёҚеҗҢе®ўжҲ·гҖҒдёҚеҗҢйңҖжұӮзҡ„е……з”өзҪ‘гҖӮ

жҠҘе‘ҠжңҹеҶ…пјҢйғЁеҲҶеҹҺеёӮе…¬еҸёе®һзҺ°зӣҲеҲ©гҖӮ

в—ӢдёӯжҒ’з”өж°”2018е№ҙеәҰдёҡз»©еҝ«жҠҘжҳҫзӨәпјҢеҪ“е№ҙпјҢе…¬еҸёе®һзҺ°иҗҘдёҡ收е…Ҙ9.86дәҝе…ғпјҢеҗҢжҜ”еўһй•ҝ13.85%пјӣеҲ©ж¶ҰжҖ»йўқ8805.26дёҮе…ғпјҢеҗҢжҜ”еўһй•ҝ46.63%пјӣеҪ’еұһдәҺдёҠеёӮе…¬еҸёиӮЎдёңзҡ„еҮҖеҲ©ж¶Ұ7694.66дёҮе…ғпјҢеҗҢжҜ”еўһй•ҝ20.65%гҖӮ

ж №жҚ®е®үдҝЎиҜҒеҲёз ”жҠҘпјҢдёӯжҒ’з”өж°”з”ҹдә§е’Ңй”Җе”®зӣҙжөҒе……з”өжЎ©дә§е“ҒпјҢ2018е№ҙпјҢе…¶е……з”өжЎ©дёҡеҠЎжҜӣеҲ©зҺҮиҫҫеҲ°55%д»ҘдёҠпјҢй«ҳдәҺиЎҢдёҡж°ҙе№ігҖӮд№ҹе°ұжҳҜиҜҙпјҢе……з”өжЎ©з”ҹдә§й”Җе”®зӣҲеҲ©жҳҜзЎ®е®ҡзҡ„пјҢдҪҶе……з”өжЎ©иҝҗиҗҘдёҡеҠЎзӣҲеҲ©жғ…еҶөдёҚиҜҰгҖӮ

е……з”өжЎ©з”ҹдә§е’Ңй”Җе”®иөҡй’ұпјҢиҝҗиҗҘдёҚиөҡй’ұжҳҜдёҚе°‘е……з”өй“ҫжқЎдјҒдёҡйқўдёҙзҡ„еӨ§й—®йўҳгҖӮ

з»јеҗҲ16家дёҠеёӮе…¬еҸёе№ҙжҠҘпјҲжҲ–дёҡз»©еҝ«жҠҘпјүе’Ңй—®еҚ·и°ғжҹҘз»“жһңпјҢ2018е№ҙзҡ„ж–°иғҪжәҗжұҪиҪҰдә§дёҡй“ҫпјҢзӣҲеҲ©жҳҜдё»жөҒгҖӮ

е°Өе…¶жҳҜж•ҙиҪҰиҙӯзҪ®еҸҠеүҚз«ҜдјҒдёҡпјҢе°ұжң¬ж–Үи®Ёи®әзҡ„13家дёҠеёӮе…¬еҸёиҖҢиЁҖпјҢе…ЁйғЁзӣҲеҲ©пјҢеҮҖеҲ©ж¶ҰеҗҢжҜ”еўһй•ҝзҡ„дјҒдёҡиҮіе°‘жңү3家пјҲиҙқзү№з‘һгҖҒдәҝзә¬й”ӮиғҪгҖҒеҢ—жұҪж–°иғҪжәҗпјүгҖӮ

ж•ҙиҪҰиҙӯзҪ®еҗҺз«Ҝзҡ„е……з”өиҝҗиҗҘе’Ңж–°иғҪжәҗжұҪиҪҰиҝҗиҗҘиЎҢдёҡпјҢзӣҲеҲ©жғ…еҶөе·®пјҢеҗҺиҖ…зҡ„д»ҺдёҡдәәеЈ«еңЁеЎ«еҶҷй—®еҚ·и°ғжҹҘж—¶пјҢйҖүжӢ©дјҒдёҡзӣҲеҲ©пјҲеҢ…жӢ¬зӣҲдәҸе№іиЎЎпјүзҡ„дәәж•°жҜ”дҫӢеҸӘжңү20%пјҢд»…дјҳдәҺе……з”өжЎ©иҝҗиҗҘиЎҢдёҡгҖӮ

еҸҰеӨ–пјҢж”ҝеәңиЎҘиҙҙеҜ№ж–°иғҪжәҗжұҪиҪҰдә§дёҡй“ҫдјҒдёҡзҡ„зӣҲеҲ©ж°ҙе№іеҪұе“ҚйқһеёёеӨ§пјҢе°Өе…¶еҜ№дәҺж•ҙиҪҰдјҒдёҡпјҢиЎҘиҙҙеҠӣеәҰз”ҡиҮіиғҪеӨҹеҶіе®ҡдјҒдёҡзӣҲеҲ©жҲ–жҳҜдәҸжҚҹгҖӮдҪҶжңүйғЁеҲҶдјҒдёҡпјҢе·Із»ҸејҖе§Ӣи°ғж•ҙдә§е“ҒзәҝпјҢжҜ”еҰӮиө°й«ҳз«ҜеҢ–и·ҜзәҝпјҢеҮҸејұеҜ№иЎҘиҙҙзҡ„дҫқиө–гҖӮ

2018е№ҙпјҢжҳҜж–°иғҪжәҗжұҪиҪҰиЎҘиҙҙеҪ’йӣ¶д№ӢеүҚпјҢдјҒдёҡиғҪдә«еҸ—еӨ§йўқиЎҘиҙҙзәўеҲ©зҡ„еҗҺдёҖе№ҙгҖӮйүҙдәҺжӯӨпјҢеҰӮжһңж— жі•йҖӮеә”еҗҺиЎҘиҙҙж—¶д»Јзҡ„еёӮеңәзҺҜеўғпјҢ2019е№ҙеҸҠд»ҘеҗҺпјҢзӣёе…ідјҒдёҡзҡ„дёҡз»©иҙҰйқўеҸҜиғҪе°ұжІЎ2018е№ҙиҝҷд№ҲеҘҪзңӢдәҶгҖӮ

дёӢдёҖзҜҮпјҡ еҜ№ж Үз”өеҠЁиҪҰиө·зҒ«пјҢдјҒдёҡеӨ„зҗҶж–№ејҸдёәдҪ•еӨ§зӣёеҫ„еәӯ