自主与强大,回首新能源汽车发展的十个成就

2018-07-24

这篇文章一年多前就基本写好了,一直没用。这周五要去海南做一个关于新能源汽车发展和推广应用的重大汇报,整理素材看到了,就决定补充完善后发出来。之前也提过,新能源汽车不只是产品技术的问题,还有公众认知的问题,更甚至也有大部分官员、研究学者的立场观点问题。我国新能源汽车科研创新和产业发展近二十年来,尤其是“十二五”期间取得迅猛进步与巨大成就,但同样伴随着一些行业的质疑和批评声音存在。

次大范围质疑声音应该是2016年,由于行业骗补、动力电池产业投资浪潮等相关事件出现,大规模补贴刺激下、风口机遇式的产业快速发展模式再次受到行业热议,甚至有一些片面、主观、激进的行业专家、人士、媒体形成打压之风。第二次就是2018年近期,李总理前往日本参观氢燃料电池汽车,产业各界不乏声音:新能源汽车技术路线,尤其是纯电驱动,是不是走错了、走歪了?由此衍生出了对于整个新能源汽车产业发展的质疑。

个人的以下观点,不是非黑即白,更不是替新能源汽车产业界表彰邀功,而是从一个产业研究者的角度,客观评价我国新能源汽车发展的十个成就,既算是回首,也算是鼓励打气。

客观而言,我国新能源汽车发展从“八五”期间起步,以及2014年成为产业发展元年,2015年步入快车道,无论是在及各级地方政府的科技投入,还是财税激励等方面,均得到全方位、大力度的系统性扶持,总体投入金额初步估计应在1500~2000亿元。但新能源汽车作为全球范围内的新兴产业,发展培育期离不开政府的主导作用和大力扶持,这一点毋庸置疑。全面来看,我国新能源汽车产业起步较早,投入力度属国际前列,全产业链在众多因素刺激下迅猛发展,但这不应该成为在产业发展过程中存在问题的矛盾焦点。相反,通过相关分析研究,我国新能源汽车产业在及各级地方政府、全行业主体的积极扶持和协同合作下,取得了巨大成就,产业产出效益远超投入,对于我国整体汽车工业乃至装备制造业、实体经济,在深度转型和变革阶段起到了重要支撑和引导作用。

在此,笔者欲通过产业经济效益、产业链发展和产业基础培育三个层面,分别从投资拉动、价值链表现、能力链健全、自主品牌、科技创新、人才集聚等10个具体指标做了一定的剖析。所涉及数据非精确,仅作支撑说明用。

- 新能源汽车在国内新兴产业中发展增速快、成效为显著

“十二五”期间,层面确立八大战略性新兴产业,回顾过去五年发展成就,新能源汽车无论从产业规模、市场容量、发展增速等多方面来看,均成为“八大领域”中成就为显著的明星产业。相比较于众多新兴产业具备较好基础,新能源汽车产业真正进入发展快车道时间较短,但目前已经成为八大战略性新兴产业的重要板块。

表1 八大战略性新兴产业发展情况(“十二五”期间)

| 产业 | 2012年产业规模 | 2016年产业规模 | 年均增幅 |

| 新能源汽车产业 | 0.4万亿元 | 3万亿元 | 超过50% |

| 新能源产业 | 0.3万亿元 | 0.7万亿元 | 超过20% |

| 节能环保产业 | 2.6万亿元 | 5万亿元 | 超过15% |

| 新一代信息技术产业 | 1.4万亿元 | 4万亿元 | 约为30% |

| 生物育种产业 | 1.9万亿元 | 4万亿元 | 超过15% |

| 智能电网产业 | 0.9万亿元 | 2万亿元 | 超过20% |

| 新医药产业 | 1.8万亿元 | 3万亿元 | 约为14% |

| 新材料产业 | 1.2万亿元 | 3万亿元 | 超过20% |

“十三五”伊始,国务院印发《中国制造2025》,部署全面推进实施制造强国战略,也是我国实施制造强国战略个十年的行动纲领。其中,节能与新能源汽车作为重点突破10大产业领域之一,规划目标在2020年打造成为5大10万亿产业。总体来看,截至目前新能源汽车产业发展增速依然位居众多产业前列,潜力巨大。

表2 《中国制造2025》十大重点产业发展预期(“十三五”期间)

| 产业 | 当前产业规模 | 2020年产业规模 | 年均增幅 |

| 节能与新能源汽车 | 3万亿元 | 10万亿元 | 约为35% |

| 数控机床和机器人 | 1.2万亿元 | 3万亿元 | 超过25% |

| 电力装备 | 5.8万亿元 | 8万亿元 | 超过8% |

| 海洋工程装备及高技术船舶 | 0.6万亿元 | 1.3万亿元 | 超过20% |

| 航空航天装备 | 0.8万亿元 | 2万亿元 | 超过25% |

| 先进轨道交通 | 0.3万亿元 | 0.7万亿元 | 超过20% |

| 新一代信息技术产业 | 4万亿元 | 12万亿元 | 超过30% |

| 生物医药及高性能医疗器械 | 0.7万亿元 | 1.5万亿元 | 约为20% |

| 农机装备 | 0.4万亿元 | 0.6万亿元 | 约为10% |

| 新材料产业 | 3万亿元 | 6万亿元 | 超过15% |

- 新能源汽车产业促进投资和拉动经济发展贡献巨大

众所周知,汽车产业链长、覆盖面广、拉动作用大,而新能源汽车作为汽车产业转型升级的未来核心方向,在具备原有产业链对于国民经济等重要支柱性作用外,更是积极促进了包括动力电池、驱动电机、充电基础设施、新型商业模式等在内的新型产业链形成和发展。面对经济的巨大下行压力和保增长调结构的历史使命,新能源汽车产业在其中发挥了巨大作用。此外,新能源汽车产业的高速发展,加快催生新一轮产业变革和科技革命的投资机遇,包括跨界造车资本势力在内,广泛吸引社会投资、企业投资、民间投资。

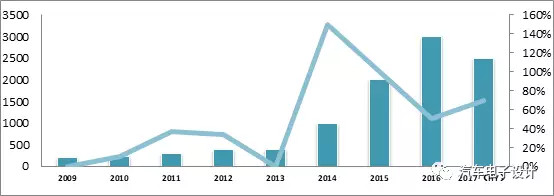

据不完全估计,自2009年“十城千辆”新能源汽车推广应用至今,国内新能源汽车产业投资强度(总额)已经超过1万亿元,按照投资金额/产值输出=1/3平均比例,即使考虑到部分项目分期滚动投资方式以及部分低产出甚至无效投资项目,保守计算仍已为国民经济发展贡献累计超过3万亿产值规模。其中,新建整车基地或改扩建项目超过80项,动力电池产业链投资项目超过260项,此外仍有超过数百项驱动电机、充电基础设施等全产业链、全生态链投资拉动。

图1 2009~2017年(截至6月份)国内新能源汽车投资强度[1] 单位:亿元

春江水暖鸭先知,对于经济保持稳定高质量增长,以及寻找产业升级调整突破口,各地方政府承受巨大压力,并亟需需求新的产业动能和实体经济发展抓手。总体上看,新能源汽车产业的快速发展为原产业发达地区提供了巨大发展后劲和转型推动力,更为后发展地区提供了追赶超越的重要历史契机。近年来,国内涌现出一批原来产业基础薄弱,依托新能源汽车产业链,实现汽车产业乃至工业制造业快速集聚,区域经济保持高速增长的亮点城市。

表3 国内典型依托新能源汽车产业实现快速发展城市区域

| 典型城市 | 产业年均增长 | 主要落地投资项目 | 累计投资总额 |

| 常州 | 20% | 宁德时代动力电池、北汽新能源乘用车、迈科锂电、中航锂电、波士顿动力电池、车和家新能源汽车等 | 超370亿元 |

| 湖州 | 12% | 乐视汽车、游侠汽车、微宏锂电池、普朗特物流车、百成电池、英纳威电池、超威、恩驰、中锂电池等 | 超500亿元 |

| 杭州 | 30% | 上汽、杭州长江、比亚迪、万向新能源产业园等 | 超160亿 |

| 南通 | – | 康迪、陆地方舟、苏通科技天丰动力电池隔膜等 | 超过100亿 |

| 嘉兴 | 13% | 合众、新吉奥、德国宝沃新能源动力电池、电机等 | 超100亿 |

- 新能源汽车相比较传统汽车在产业经济层面自主成就突出

中国汽车产业整体规模已近8万亿,其中零部件产业约为3.7~4万亿,但目前国内汽车产业面临较为严峻的产业经济价值外流挑战,外资/合资企业已形成较长时间的垄断技术、抢占市场、获取利润的优势局面。从整车角度来看,自主品牌汽车市场占有率仅为50%左右,且售价、利润等核心经济指标远低于合资外资品牌。从零部件角度看,作为汽车工业的基础和关键领域,自主零部件企业散乱差小现象仍然严重,产品技术同质化导致的价格战局面未得到根本改善,零部件产业经济向外资/合资严重倾斜。

相比较于传统汽车领域,我国新能源汽车产业链培育基本与国际同步,并在近十年来借力各级政府扶持激励和产业主体积极参与,在产业发展基本目标的经济自主层面取得了显著成就。国内完全自主的新能源整车市场占有率超过90%,尤其在新能源“三大电”、“六小电”等零部件产业方面,在保持超过70%的市场占有率外,国内自主新能源零部企业在对外合资合作中普遍占据主导地位,并积极走出国门,稳步实现全球化产业布局和市场战略。

表4 国内传统汽车与新能源汽车零部件产业经济情况对比

| 企业类型不同行业 | 自主企业 | 外资企业(含合资) | 产值/利润合计 | ||

| 传统汽车零部件 | 2.88万亿 | 占比:72% | 1.12万亿 | 占比:28% | 总产值:4万亿 |

| 新能源汽车零部件 | 1600亿 | 占比:80% | 400亿 | 占比:20% | 总产值:2000亿 |

| 传统汽车零部件 | 1700亿 | 占比:53% | 1500亿 | 占比:47% | 总利润:3200亿 |

| 新能源汽车零部件 | 160亿 | 占比:70% | 70亿 | 占比:30% | 总利润:230亿 |

上游装备设备和高端化、智能化生产制造系统等产业环节,已逐步受到包括《中国制造2025》在内的战略高度重视,深究产业核心竞争力,上游产业已成为各国工业制造业和实体经济的战略制高点。在传统汽车领域,由于众多整车合资企业、外资零部件企业在华仅为成熟产品平台引进和就近生产,以及国内自主整车和零部件产业前期模仿引进的发展路径,造成研发测试、产品生产制造工艺、质量检测保证等上游产业环节严重对外依赖。以传统乘用车自动变速器产业为例,在产品研发环节,上游产业价值链内资与外资所占比例分别为:18.1%和81.9%;在产品生产制造环节,两者比例为:26.5%和73.5%。国内自主能力几乎空白,产业价值流失极为严重。

相较于传统汽车,国内新能源汽车产业从零起步,借助完全正向自主开发的经验和数据库积累,即使面临产品技术路线选择、产品品质、产品先进性能和技术水平有待提升的众多挑战,依然为拉动和引导上游产业链起到关键性作用。目前来看,自主新能源汽车产业基本实现全产业链自主可控、协同高效与适应中长期发展目标,尤其在上游产业链环节,达到较好的产业价值链保护和奠定坚实支撑基础。

表5 以动力电池为例:国内上游装备设备产业经济自主能力情况

| 研发环节 | |||

| 序号 | 主要环节 | 国内自主能力 | 内外资供应商价值占比 |

| 1 | 电池材料体系设计 | 一般 | 15%:85% |

| 2 | 电芯设计及测试验证/试制 | 完全自主 | 90%:10% |

| 3 | 模组PACK设计及测试验证/试制 | 完全自主 | 90%:10% |

| 4 | 结构件设计验证 | 完全自主 | 50%:50% |

| 5 | 电性能验证 | 完全自主 | 50%:50% |

| 6 | 热仿真模拟 | 依赖进口 | 0%: |

| 7 | BMS开发设计及验证测试 | 一般 | 40%:60% |

| 8 | 系统设计验证 | 一般 | 20%:80% |

| 9 | 整车设计验证 | 完全自主 | 85%:15% |

| 10 | 产线设计验证 | 完全自主 | :0% |

| 整体情况(非数字精确) | 60%:40% | ||

| 生产制造环节 | |||

| 序号 | 主要环节 | 国内自主能力 | 内外资供应商价值占比 |

| 1 | 厂房及生产线设计建设 | 完全自主 | :0% |

| 2 | 合浆 | 一般 | 50%:50% |

| 3 | 涂布 | 一般 | 50%:50% |

| 4 | 碾压分切 | 完全自主 | 90%:10% |

| 5 | 卷绕 | 完全自主 | :0% |

| 6 | 装配 | 完全自主 | 80%:20% |

| 7 | 干燥注液 | 完全自主 | 80%:20% |

| 8 | 化成 | 一般 | 50%:50% |

| 9 | 二次注液 | 完全自主 | 80%:20% |

| 10 | 激光封孔 | 完全自主 | :0% |

| 11 | 氦检贴膜 | 完全自主 | :0% |

| 12 | 常温静置 | 完全自主 | :0% |

| 13 | 定容分选 | 完全自主 | :0% |

| 14 | 模块组装 | 完全自主 | 90%:10% |

| 15 | PACK组装 | 完全自主 | 90%:10% |

| 16 | 系统测试 | 完全自主 | :0% |

| 17 | 包装入库 | 完全自主 | :0% |

| 整体情况(非精确数字) | 80%:20% | ||

- 新能源汽车在产业能力链安全方面远超传统汽车

安全、可控、自主、完整是国内汽车工业发展的基本原则和底线目标。但从整体产业的上中下游,以及一二三级零部件配套供应体系来看,当前国内传统汽车领域尤其是在零部件供应体系方面,产业能力链安全度方面仍有巨大短板,例如发动机燃油喷射控制系统、自动变速器、主动安全系统等,以及高速轴承、优良密封件等基础零部件和车规级基础元器件、配方性基础原材料等上游零部件。

相比较于传统汽车,国内新能源汽车起步较早,与国际主要汽车工业发达基本处于同一时间开展科技创新扶持和培育产业发展。发展至今,虽在高性能动力电池隔膜和正极材料、电芯单体生产一致性、高集成度驱动电机系统、全SiC电机控制器等方面仍落后,但总体而言自主新能源汽车产业链与国际先进水平差距不大、领域不多。总体而言,国内新能源汽车整体产业链80%以上能够实现自主研发设计、测试评价、集成匹配和生产制造,甚至在充电标准法规等众多领域达到并赶超世界先进水平,起到了引领作用,自主话语权突出。

| 传统汽车零部件体系 | 自主配套能力 | 新能源汽车零部件体系 | 自主配套能力 |

| 发动机总成 | 一般 | 动力电池及其管理系统 | 完全自主 |

| 自动变速器 | 依赖外资 | 机电耦合系统 | 一般 |

| 制动系统 | 一般 | 驱动电机系统 | |

| 悬架系统 | 完全自主 | 电动助力制动及能量回收系统 | 一般 |

| 转向系统 | 一般 | 电动助力转向系统 | 完全自主 |

| 传动系统 | 一般 | 车载充电系统 | 完全自主 |

| 空调系统 | 一般 | 电动空调系统 | 完全自主 |

| 电子电气系统 | 一般 | DC/DC等电器附件 | 完全自主 |

| 主被动安全系统 | 悬架系统、主被动安全系统等非新能源专用零部件 | —— | |

| 智能驾驶辅助系统 | 一般 | ||

| 行走系统 | 完全自主 | ||

| 车身系统及内外饰 | 完全自主 |

- 新能源汽车“中国品牌”在国内外市场占据一席之地

作为充分竞争性行业,汽车产品的市场占有率和品牌效应代表了企业和产品的用户价值和产业链地位,更是直接代表了产品的综合竞争实力,终成为企业和品牌生存盈利的决定性因素。一国汽车产业实力是否强大,其自主品牌的市场份额都是重要评价指标。

相比较于传统汽车市场方面,借力国内新能源汽车市场的强劲增长,甚至是部分产品实现对外出口,虽距离世界梯队企业和产品仍有一定差距,但新能源汽车“中国品牌”在世界范围内已经具备较强影响力。良好的产销市场表现,将会给予国内企业在整车及零部件产品开发、迭代更新、能力积累、人才培养、体系建设等多方面提供重要支撑,并以此形成良性循环。

表6 新能源与传统汽车自主品牌在国内市场份额占比情况(2016年)

| 传统汽车 | 新能源汽车 | |

| 总体占比 | 48.8% | 超过95% |

| 乘用车 | 43.2% | 超过90% |

| 商用车 | 87% |

在企业方面,全球新能源汽车销售TOP20企业中,自主品牌比亚迪、北汽新能源、众泰、奇瑞等企业占据重要份额。与之对比传统汽车领域进入全球TOP20企业销量名单,丰田汽车、大众汽车等跨国集团产销均已超过千万辆,而我国上汽集团约为650万辆,但其中贡献较大销量份额的仍为合资板块,自主板块仅为32万辆。

在单个车型产品方面,比亚迪唐、秦、e6和北汽EV系列、吉利帝豪EV系列、众泰云100、奇瑞eQ、上汽e550等均进入TOP20名单,与之对比传统汽车领域进入全球TOP20产品销量的,仅有五菱宏光(11名)和哈佛H6(15名)。总体而言,在新能源汽车行业,给予我国自主品牌汽车和产品品牌难得的赶超战略

下一篇: 7月新政汇总 | 35项新能源汽车行业政策及技术标准